Между електромобилния монопол и бъдещето на индустрията като такава

Макар и с огромно

закъснение, някои европейски

политици все

пак започват да подкрепят

автомобилните производители, стремящи се да облекчат крайно догматизирания стремеж на Европейския съюз към монопол на електрическите превозни средства,

създавайки така конфликт

с разгневени „природозащитници“

(кавичките

са мои, естествено), които твърдят,

че отслабването на правилата ще даде конкурентно предимство на Китай

– една действително голяма глупост, както след малко ще се убедим.

Самият поднебесен

дракон е на поход да превземе европейския електромобилен

пазар, тъй като въглеродните

емисионни правила на ЕС изискват нарастване на дела им с постепенна кулминация,

изразяваща се в забраната на двигателите с вътрешно горене след 2035-а.

Със средно 30-тина процента по-ниски цени и по-дълъг производствен опит

китайските манифактуристи имат

предимство, което през септември отбеляза нов рекорд:

7,4% пазарен дял – обстоятелство, което от голям, некалкулиран риск започва не

на шега да се преобразява в смъртоносен риск.

Събудени с десетилетно

закъснение от хюбриса и в опит да убедят Европейската комисия да предприеме

действия, през последните месеци европейските автомобилни производители засилиха

лобирането срещу тези правила, а наскоро към тях се присъедини и най-голямата политическа група в Европейския парламент

– съставената

от национални десноцентриси като германските

социалдемократи и Народната партия

на Испания Европейска

народна партия (ЕНП).

Групата на ЕНП най-после се сети да

поиска от Европейската комисия

промяна

в правилата, за да позволи по-широк

избор на задвижващи системи. Както неведнъж и тук съм

видгал дума, без такива

промени най-мощният

европейски икономически отрасъл ще

бъде сериозно засегнат; всъщност сериозно не звучи достатъчно брутално

ясно: пред прага сме на исторически безпрецедентна заплаха, ориентация за която

ни дава дори само един показател – приблизително стоте хиляди работни места,

които германският автомобилен отрасъл очаква да загуби само до края на текущото

десетилетие.

Йенс Гизеке, евродепутат от ЕНП и говорител по

въпросите на автомобилната индустрия с поредното късно осъзнато

признание: „Къщата гори – почти

всяка седмица има нови съобщения за съкращения от автомобилни производители или

доставчици.“

Я гледай, изненада?

Край

на забраната за ДВГ

„Имаме нужда от разум и реализъм в политиката. Бъдещето

на автомобилната индустрия не е изцяло електрическо, но не е и изцяло с

двигатели с вътрешно горене. Нуждаем се от комбинация от технологии и откритост

към всички технологични решения. Комисията трябва да отмени забраната на

двигателите с изкопаеми горива до края на годината и да позволи технологии като

зарядни хибриди, удължители на пробега и устойчиви горива да

продължат да имат роля след 2035 г.“, добави Гизеке. От

мен е само добавката, че отклонението от правия път нямаше никаква потребност

да стига до подобни крайности, а най-добре да не беше и започвало.

В Европа целевият електромобилен дял тази година е около 28% спрямо реални

14% през миналата. Прогнозите

(с

много пожелателен характер, мен ако питате) за 2035 г. предвиждат той да

бъде около 65%, което,

дори в този си оптимистичен вид е далеч

под възнамеряваните 100. Според Асоциацията на европейските автомобилни

производители (ACEA), която вече официално е поискала от Европейската комисия либерализиране на целите, този 35-процентен дефицит би генерирал индустриални глоби в

порядък до 25 милиарда евро. На този етап изглежда, че съюзът е отворен за повече снизходителност: емисионните правила за 2025-а вече бяха променени така, че да позволят на

производителите да разпределят спазването им за няколко години. Докато вБългария публикуваме имитативни проектозакони, лишени дори и от нездрав

разум, решение за по-драстични

мерки в точно обратната посока се чака по-късно до края на годината.

Това естествено разгневи контралобисти като базираните в Брюксел Transport and Environment, които заявиха, че всяка снизходителност би осуетила стремежа на европейските производители да конкурират Китай.

Предимство

на Китай

T&E твърдят, че индустрията настоява за вратички във

въглеродното законодателство,

които биха намалили наполовина продажбените цели за електромобили до 2035 г. Междувременно

производителите искат в

текущата регулаторна рамка да бъдат въведени над 10 изключения, отчитането на автомобилите с алтернативни горива като такива с нулеви емисии

включително. „Най-после им дойде акълът“ – продължавам на ум аз.

Автомобилният директор в T&E Люсиен Матьо: „Това е позорно. Ще подкопае

сигурността на инвестициите, необходима за наваксване на Европа в надпреварата

за електромобили. Превръщането на най-важната автомобилна регулация на ЕС в

швейцарско сирене няма да възстанови конкурентоспособността на индустрията.

Това е циничен опит за демонтиране на основен стълб от климатичното

законодателство на Европа. Ако Комисията отстъпи пред тези искания, тя само ще

даде още по-голямо предимство на китайските производители.“

Според доста по-трезво

разсъждаващият изпълнителен директор на Emissions Analytics Ник Молдън

европейската индустрия отчаяно се нуждае от законодателни

вратички: „Производителите харчат огромни суми, дори за да се

доближат до целите за тази година. Тези различни подходи биха били значително

облекчение, но и оптимален резултат за Европа. Индустрията е притисната твърде

много: инвестициите спадат, веригата за доставки се свива,

съкращават се работни места. Дори ако индустрията получи всичко,

което иска, много щети вече са нанесени“, споделя Молдън в телефонен разговор.

Готови

да я жертват

„Зелените групи са идеологически мотивирани. Те са готови да жертват европейската индустрия, ако

това означава пазарно навлизане за електромобилите. За тях целта за нулеви въглеродни

емисии стои над всичко“, добавя очевидното Молдън.

ACEA и Европейската асоциация на доставчиците (CLEPA)

са предупредили председателя на Европейската комисия Урсула фон дер Лайен, че

производителите на ЕС вече са почти напълно зависими от Китай за батериите

си. Според

тях целите за 2030 и 2035 г. са непостижими. Те също така признават, че делът на електромобилите ще се

увеличава, но трябва да има място и за хибриди, зарядни хибриди, удължители на пробега, високоефективни

двигатели с вътрешно горене, водород и декарбонизирани горива.

Главният изпълнителен директор на Mercedes Ола

Калениус, който е и ротационен председател на ACEA, настоя, че планът на ЕС за въглеродния

двуокис трябва да бъде облекчен, добавяйки, че европейският автомобилен пазар може да

се срине, ако той бъде продължен в настоящия си вид. Големите автомобилостроителни

държави като Германия, Италия,

Полша, Чехия и Унгария са ярки поддръжници на промените. Заедно

с Франция, Испания, Нидерландия,

Швеция и Дания Renault и Tesla искат забраната да се

запази.

Молдън от Emissions Analytics смята, че изходът от тази ситуация е труден за предвиждане: „Въпросът е ще подкрепят ли това, което е останало от собствената

им индустрия?“

Групата на ЕНП от своя страна проявява

закъсняла липса на съмнение какво

трябва да се направи. Отново Гизеке: „Ако не действаме решително сега, ще загубим тази жизненоважна

индустрия завинаги. Призоваваме

Комисията да поправи грешката от миналия законодателен период и да работи с нас

за осигуряване на бъдещето на европейската автомобилна индустрия.“

Вместо да повтарям въпроси като този как на базата на цялата аналитична и разузнавателна информация, с която разполагат бизнеси и „управляващи“, са в състояние да проявят подобна очевидна стратегическа несъстоятелност, преминавам към публикуваните тези дни в месечния им бюлетин мисли на Майкъл Дън от бутиковите инвестиционни консултанти Dunne Insights LLC, озаглавени Великият китайски съвместен бумеранг.

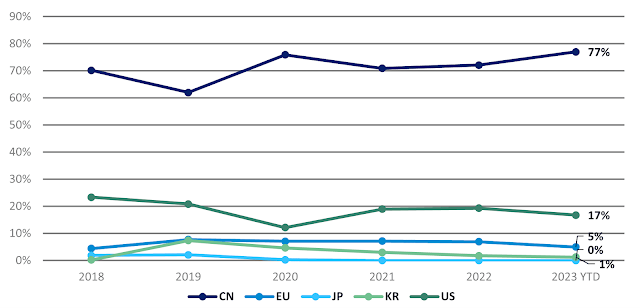

Числата не ни лъжат

Миналият месец Китай

отчете износ на 666 000 автомобила. С този темп, разбивайки рекордите от

миналата година, той ще изнесе близо 8 милиона превозни средства през тази. И

помнете, че през 2020-а Китай изнасяше едва 1 милион коли: това е осемкратно

увеличение за пет години!

Най-големият

автомобилен износител в света Китай не стана случайно; те убедиха глобалните

автомобилни производители – практически цялата индустрия – да направят нещо,

което някога се смяташе за немислимо: да изнасят за световните пазари автомобили,

произвеждани в китайски съвместни предприятия, разделяйки печалбите 50/50 с

китайските си партньори. Това беше катастрофална стратегическа грешка, която ще

преследва глобалната автомобилна индустрия десетилетия наред.

Как стигнахме дотук: сделката с дявола

Когато пристигнах в

Китай през 90-те години, сделката беше проста и брутална. Искате достъп до

най-големия автомобилен пазар в света? Трябва да създадете 50/50 съвместно

предприятие с китайска компания. Ще се откажете от половината печалба. Ще

прехвърлите технологията си. Приемате или отказвате.

И всички я приеха: GM,

Ford, VW, BMW, Mercedes, Toyota, Honda, Nissan, Peugeot, Citroën, Hyundai, Kia

– почти всички големи производители на автомобили подписаха тези споразумения.

До 2000-те години съвместните предприятия контролираха около 90% от лекия

автомобилен пазар в Китай.

Критичният въпрос,

който някои от нас задаваха тогава: Ще изнасят ли някога тези съвместни

предприятия автомобили от Китай?

През 2010-те обсъждах това с мениджъри в индустрията. Консенсусът бе ясен: абсолютно не! На една закуска в Пекин преди около десет години попитах висш

мениджър на VW: „Бихте ли позволили модели, произведени в китайско съвместно

предприятие, да се изнасят от Китай? Невъзможно – отвърна ми веднага. Износът

от съвместното предприятие би бил самоубийствен. Никога не бихме направили

това.“

Западните производители

не искаха да зависят от китайски партньори за глобалното производство. Никога

не биха се отказали доброволно от 50% от печалбите си извън Китай. Те биха

строили заводи в Мексико, Тайланд, Източна Европа – навсякъде, но не и в Китай,

за производството, предназначено за износ. Този консенсус се запази... докато

не рухна.

2020: Повратната точка

VW и други глобални

производители строго избягваха износа от съвместните си предприятия в Китай за

много дълго време. Това се промени през 2020. Gigafactory на Tesla в Шанхай

започна производство в началото на 2020-а и преобрази китайския пазар почти за

една нощ, като привлече местните купувачи към електромобили, отдалечавайки ги

от модели с двигатели с вътрешно горене – основата на съвместните предприятия.

После удари COVID-19,

оставяйки заводите със сериозен излишък на капацитет, точно когато пазарът

рязко се насочи към електрическите автомобили. До края на 2020 г. глобалните

производители бяха изправени пред празни заводи, натрупани складове и силен

натиск за приходи. А тъй като Китай произвеждаше по-евтино от всеки друг,

износът от съвместните предприятия престана да бъде смъртен грях. Той се

превърна в паническа краткосрочна стратегия за намаляване на финансовия натиск.

Зашеметяващият мащаб на промяната

Днес глобалните

автомобилни производители изнасят рекорден брой автомобили от Китай – милиони.

Ето ви една статистика, която би трябвало да тревожи всеки западен автомобилен

мениджър:

- General Motors: около 312 000 автомобила, изнесени от Китай през 2024 – ръст с 65% за две години. Chevrolet и Buick се продават в Мексико, Южна Америка и Югоизточна Азия, като печалбите се делят 50/50 с китайските партньори;

- Ford: над 170 000 изнесени автомобила – ръст от 60% на годишна база; модели като Equator Sport и Mondeo, произведени в Китай;

- BMW: около 110 000

изнесени автомобила с Китай като глобален производствен център на

електрическото MINI;

- Hyundai: 118 000 автомобила, изнесени само за първото полугодие на 2025 г.;

- Renault: над 100 000 Dacia Spring, изнесени от съвместното предприятие в Ухан към Европа от 2023-а.

Примерът последваха и други

производители: през септември VW започна износ от завода FAW-VW в Чанчун, а

Mazda разработва електромобили за износ с партньора Changan. Западните марки

плащат на китайски компании да произвеждат техните автомобили, като отдават

половината приходи и създават зависимост, която трудно може да бъде прекъсната.

Мексико: Канарчето във въглищната мина

Искате да видите накъде

вървят нещата? Погледнете Мексико. MG Motor, собственост на SAIC, през 2024 продаде

над 60 000 коли в Мексико, превръщайки се в най-продаваната китайска марка. Но

SAIC също така произвежда автомобили Chevrolet за GM и ги изнася за Мексико. SAIC

взима 50% от приходите за Chevrolet; 100% от приходите на MG обаче остават в

SAIC – и двете марки използват идентични платформи.

От петте най-продавани

модела на Chevrolet в Мексико четири се произвеждат от съвместните предприятия в

Китай. Без SAIC GM незабавно би загубил пазарния си дял в страната, но SAIC

може да процъфтява със или без GM.

Това вече не е

партньорство, а зависимост. А зависимостите се превръщат в уязвимости.

Ерозия на бранда – неудобната истина

Потребителите не са глупави. Те все по-често осъзнават, че техният Chevrolet е произведен от китайска компания в китайска фабрика. Виждат автомобили MG – със същите платформи и технологии, но с по-ниски цени. Колко време ще мине преди да се запитат: „Защо да плащам повече за западен бранд, произведен в Китай?“

Когато доверието към

марката ерозира, силата се премества към китайските производители. Те скоро ще

осъзнаят, че не се нуждаят от западни партньори. Защо да делят печалбата, когато

могат да я задържат изцяло?

Крайната игра: марки без фабрики

В недалечно бъдеще

западните компании рискуват да се превърнат в това, от което най-много се

страхуваха: доставчици на брандове и дистрибутори без собствени заводи. Китайските

партньори контролират производството и владеят веригите за доставки.

Какво ще стане, когато

решат, че е по-лесно да придобият западната марка изцяло? Вече го видяхме при

Volvo (Geely) и MG (SAIC). Коя ще е следващата: Opel, Fiat, Maserati, Jeep?

Не става дума само за електромобили

Историята, която ви пробутват,

е че Китай печели на електромобилния пазар, а традиционните производители

запазват предимството си при двигателите с вътрешно горене. Това е напълно

невярно: 78% от 6,4-те милиона изнесени автомобили през 2024 г. са били с

двигатели с вътрешно горене. Китай доминира и в двете направления: изнася 5

милиона бензинови автомобили годишно, като същевременно изгражда най-голямата електромобилна

индустрия в света.

Това се дължи на

огромния производствен излишък – резултат от години изграждане на заводи за

съвместни предприятия, докато пазарът се прехвърли към електромобили. Вместо да

търпят загуби, китайските производители изнасят коли на агресивни цени към

Русия, Мексико, Близкия изток, Южна Америка и Югоизточна Азия. С приходите

финансират развитието на електромобили, докато западните производители се борят

да направят този бизнес печеливш.

Горчивата истина

Глобалните автомобилни

производители направиха избор. Изправени пред свръхкапацитет и краткосрочен

натиск, те избраха удобството пред стратегията, краткосрочните резултати пред

дългосрочната независимост, спестяванията пред контрола. Никой не ги принуди да

изнасят от Китай. Никой не ги принуди да отстъпват 50% от чуждестранната си

печалба.

Тези избори имат

последствия: китайските производители вече имат производствения мащаб,

технологията, ценовото предимство и все по-голямата разпознаваемост на марката,

за да се конкурират навсякъде. И западните им предадоха чертежа.

Какво следва?

Ще е много трудно

глобалните производители да се измъкнат от този капан. Изграждането на нови

мощности извън Китай отнема 3-5 години и изисква милиардни инвестиции.

Автомобилните компании едновременно трябва да финансират прехода към

електромобили, да разработват автономни технологии и да се справят с търговски

войни. Затова съвместните предприятия ще продължат. Износът ще се увеличава.

Зависимостите ще се задълбочават.

И един ден – след пет

или десет години – ще погледнем назад и ще осъзнаем: това бе моментът, в който заради

краткосрочна ефективност автомобилните компании предадоха стратегическото си

предимство на Китай. Въпросът е дали някой западен производител ще остане

наистина независим или всички в крайна сметка ще станат бранд мениджъри на

автомобили, произведени и контролирани от китайски компании.

На база на настоящата

тенденция, единственото, което остава да наблюдаваме, е кой западен

производител ще се предаде пръв.

-

Аз само бих добавил: и кой първи ще поеме отговорност за провала.